M&A支援

ユナイテッドグループでは、お客様のM&A戦略実現のためのM&A支援を行います。

M&Aの実施は、お客様の狭義のM&A戦略の一環だけではなく、総合的・長期的に経営戦略を策定する中で、一つの手段として、M&Aが選択されるものと考えております。

効果的、かつ効率的なM&A実施により、お客様の経営が継続して成長することができると考えております。

M&A支援の具体例

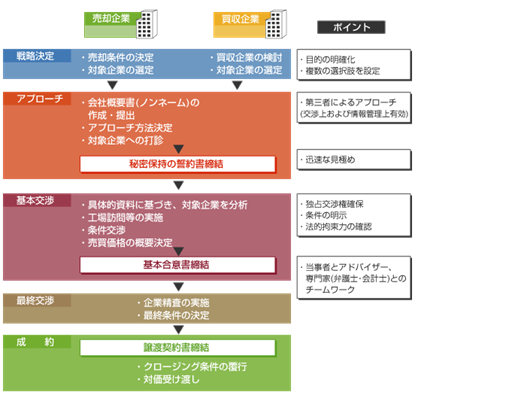

ユナイテッドグループのM&A支援では、M&Aのすべてのステップ及び買収後のPMIを含めて支援致します。

(出典:三菱UFJ銀行HP)(https://www.bk.mufg.jp/houjin/senryaku/m_a/index.html)

Step 1. 戦略決定

M&Aで何が達成したいのかを明確にしておかなくては、プロジェクトを安定して進めることができません。また。その目的に応じて全社戦略との整合性、投資回収の観点、候補企業の洗い出し等を考慮しつつ、戦略決定する必要があります。

ユナイテッドグループでは、戦略決定の段階から支援を行います。お客様のマネジメント層とともに、目的を明確化し、プロジェクトにおける全社戦略との整合性や投資回収等のディスカッションを行い、優先度とスピード感を考慮しながら、戦略決定を支援致します。

Step 2. アプローチ・基本交渉

Step1を踏まえ、ターゲットの選定を行います。ターゲットに対して、会社概要書を作成し、アプローチいたします。ターゲットを選定し、秘密保持契約を締結後、簡便的な分析を行い売買価格の概要及び条件を決定します。

ユナイテッドグループでは、お客様のプロジェクトチーム(事務局)と協働し、プロジェクトマネジメントも同時に行います。同時にお客様が売却企業の場合、事業計画の策定支援・予備的バリュエーションも行います。

Step 3. 最終交渉

基本合意書締結後、対象企業のリスクを見極めるため、各種デューデリジェンスを行います。

さらに、対象企業の売買価格の適切性の判断のために、バリュエーションを行います。

ユナイテッドグループでは、多数の財務デューデリジェンス経験を要する公認会計士が所属しており、またM&A経験が豊富な提携の弁護士事務所により、法務デューデリジェンスの提供も可能です。

Step 4. 成約

Step 3. のデユーデリジェンスで検出された項目及びクロージング条件を譲渡契約書に反映させた上で、譲渡契約の締結を行い、クロージング日に対価を支払います。

ユナイテッドグループでは、譲渡契約書の記載のレビューを行い、譲渡契約における項目の漏れや記載内容を検討いたします。